平安基金高莺:美联储降息后,美股将何去何从

美联储在北京时间2024年9月18号凌晨决定降息50个基点,这一政策转变在市场引发热议,对于全球资产配置具有重要影响。投资者们纷纷猜测:一旦美联储开启降息,美股会迎来新的牛市,还是面临新的挑战?为此,我们回顾了历史上的几次降息周期,与大家分享对美联储加息周期结束后美股走势的分析,以帮助投资者朋友们更好地理解市场动态。

历史回顾:降息后的美股表现

l 2000-2002年:互联网泡沫破灭,降息难挽颓势

美联储在1999年至2000年间多次加息,将联邦基金利率从4.75%上调至6.5%,以抑制过热的经济和股市。2001年1月,美联储开始降息,以应对经济放缓和市场泡沫破灭。此次降息是对经济衰退的反应,而企业盈利预期下调,科技股估值过高,最终导致市场泡沫破灭,市场信心崩溃。纳斯达克指数从2000年3月的峰值5,048点下跌至2002年10月的1,114点,跌幅约为78%;标普500指数从2000年9月的1,520点下跌至2002年10月的777点,跌幅约为49%。尽管降息,但市场对未来经济前景仍持悲观态度。当时的经济学家指出,降息虽然降低了融资成本,但难以逆转互联网泡沫破灭带来的市场信心崩溃。经济学家保罗·克鲁格曼(Paul Krugman)在那段时间曾表示,资产泡沫的破裂对经济的冲击,非货币政策所能轻易化解。

l 2007-2009年:金融危机肆虐,降息效果有限

美联储在2004年至2006年间将利率从1%逐步提高至5.25%,以应对房地产市场过热和通胀压力。2007年9月,次贷危机显现,银行业面临巨大压力,信贷市场冻结,美联储开始降息。当时经济已经体现深度衰退的状态,失业率居高不下、企业破产,消费者支出减少,降息也无法立即缓解金融危机的冲击。标普500指数从2007年10月的1,565点下跌至2009年3月的676点,跌幅约为57%;道琼斯工业平均指数从2007年10月的14,164点下跌至2009年3月的6,547点,跌幅约为54%。前美联储主席本·伯南克(Ben Bernanke)在他的回忆录中提到,降息只是应对金融危机的一部分,关键在于恢复金融体系的信心和稳定。

l 2019年:预防性降息助力股市再创新高

美联储在2015年至2018年间将利率从0.25%提高至2.5%,以正常化货币政策。2019年7月,美联储出于对全球经济放缓和贸易不确定性的担忧,开始预防性降息。此次预防性降息提振了市场信心,普遍认为美联储的行动将支持持续的经济扩张。同时,企业盈利相对稳健,科技等行业表现强劲,而随着中美贸易谈判取得进展,贸易紧张的局势也得到缓和,降低了市场不确定性。标普500指数在2019年全年上涨约29%,从年初的2,507点升至年底的3,230点,创下新高;纳斯达克指数全年上涨约35%,从6,635点升至8,973点。时任美联储主席杰罗姆·鲍威尔(Jerome Powell)表示,降息是为了“维持经济扩张”。当时高盛集团的经济学家认为,预防性降息有助于缓解贸易不确定性带来的压力,支持了股市的上涨。

l 2020年:疫情冲击下的非常规降息

当时新冠疫情导致全球经济活动骤停,失业率飙升。标普500指数从2020年2月的高点3,386点下跌至3月的2,237点,跌幅约34%。2020年3月,美联储两次紧急降息,将利率降至0-0.25%,并推出量化宽松政策。大规模的货币和财政政策提供了流动性,同时疫情加速了数字化转型,科技企业受益匪浅, 而疫苗研发的进展和经济复苏预期提振了市场信心,投资者预期得以改善。在美联储和政府的刺激措施下,标普500指数在年底反弹至3,756点,全年上涨约16%,纳斯达克指数全年上涨约44%。沃伦·巴菲特(Warren Buffett)在年度股东大会上也称赞了美联储的应对速度和力度。

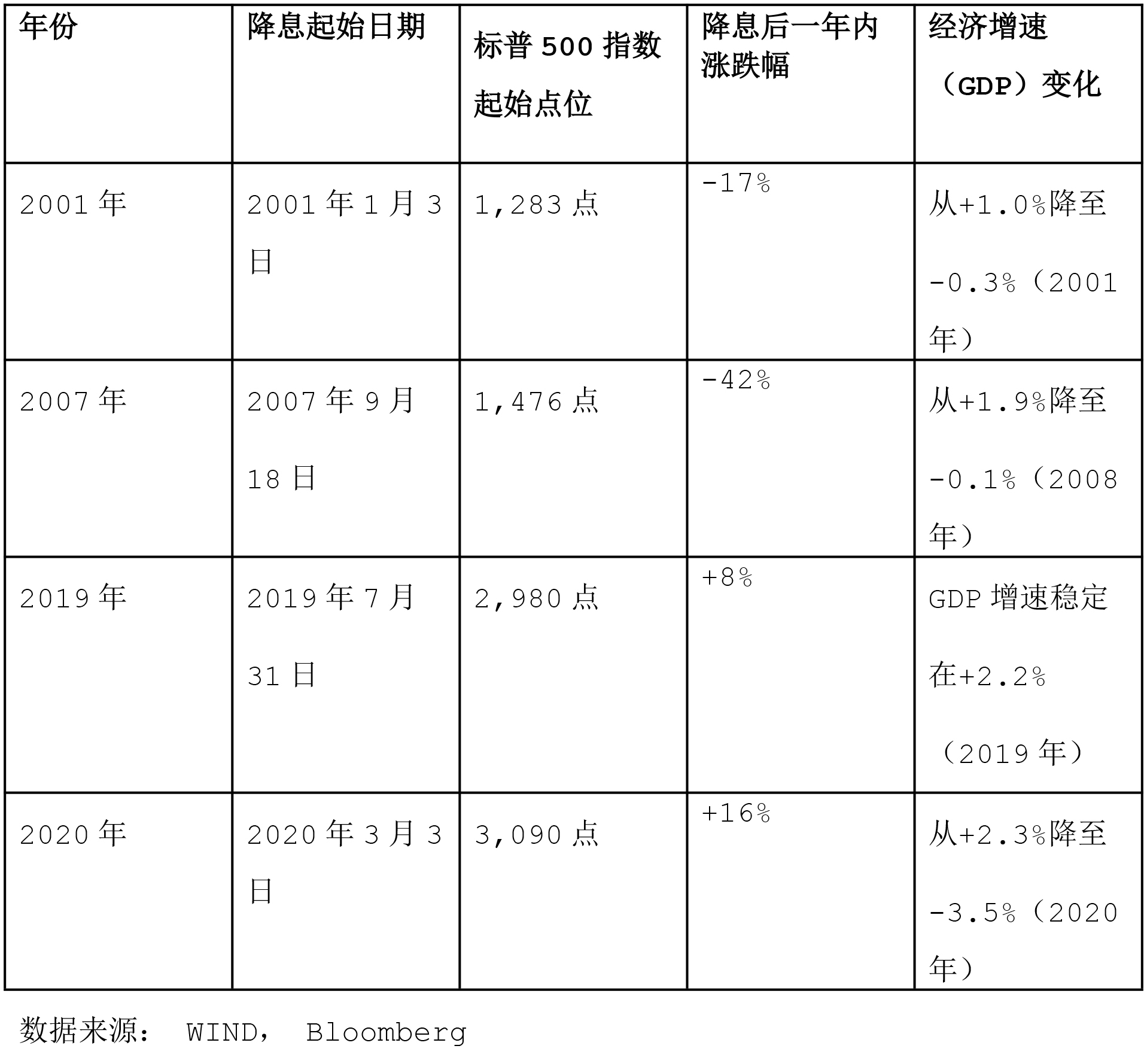

表格1:

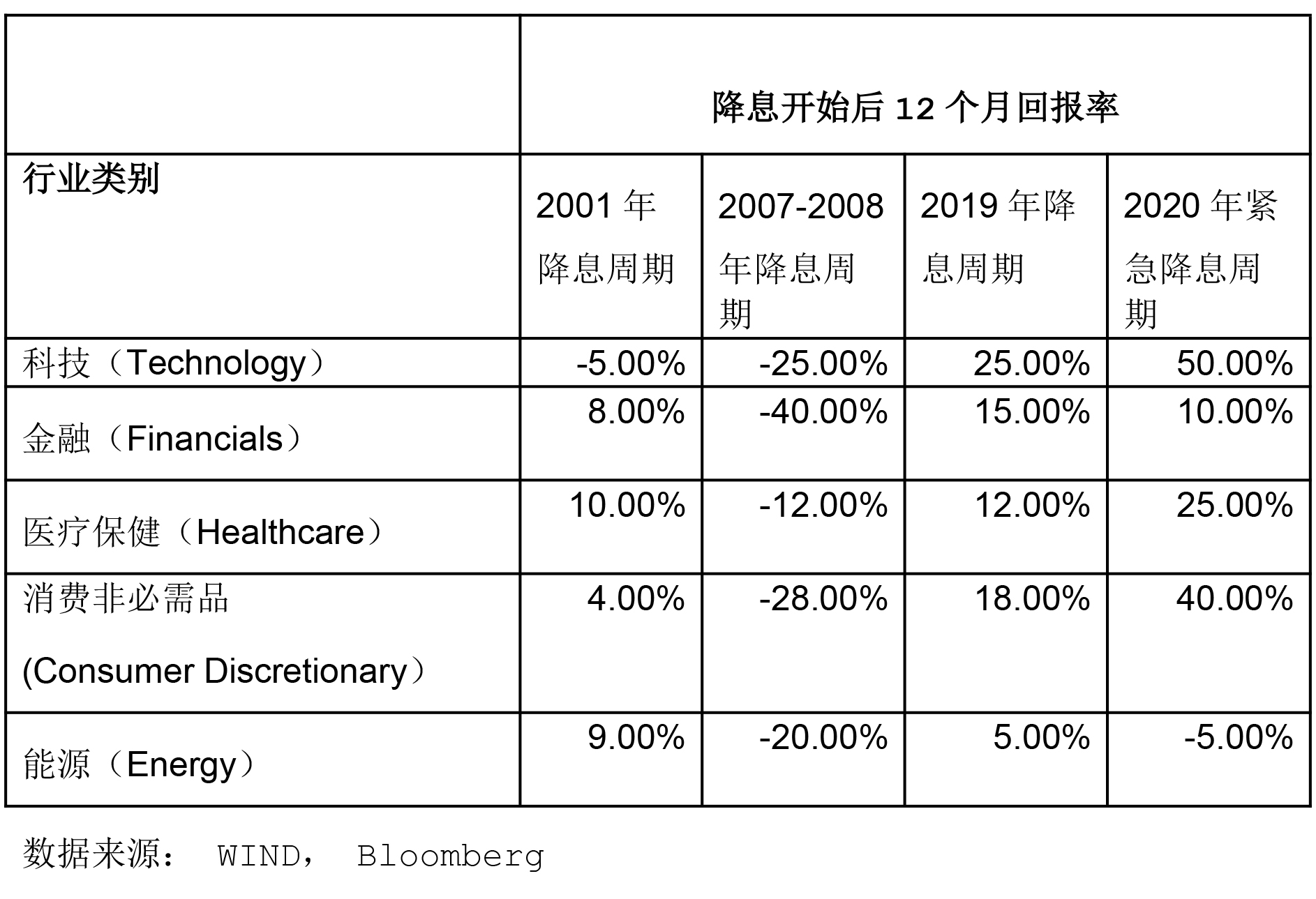

表格2展示了本世纪美联储历次加息周期结束,降息开始后12个月美股各主要行业指数的表现:

l 科技行业在大多数降息周期后表现强劲,尤其是在经济复苏或增长预期提高的情况下。低利率环境下,科技公司未来收益的现值提高,融资成本降低,利好于研发和扩张;

l 金融行业的表现因利率环境和经济状况而异,在降息初期可能表现疲软,因为降息会压缩银行的净息差,降低盈利能力,但随着经济复苏预期增强,表现可能改善;

l 医疗保健和消费非必需品行业通常在降息后有稳健的表现,受益于消费者支出和投资增加;

l 能源行业的表现波动较大,经济活动增加提升能源需求,但同时受油价波动和地缘政治因素的影响。

当然,数据展示仅仅基于历史表现,未来的市场走势可能会有所不同。行业表现受多种因素影响,包括但不限于经济状况、政策变化、地缘政治风险等。

表格2

历史为鉴,把握机会与风险并存

经济学家认为,如果降息是因为经济进入衰退期(如2001年和2008年),股市往往会继续下跌,因为降息无法立即逆转经济下行趋势。如果降息是为了预防潜在的经济放缓(如2019年),且基本面仍然稳健,股市可能上涨。而投资者对未来经济和企业盈利的预期是决定股市走势的关键,同时美联储的前瞻性指引和政策透明度也影响市场对货币政策的解读。

作为投资者,需综合考量降息背后的原因、经济环境和市场情绪。降息并非总是利好股市,当降息是应对严重经济危机时,股市可能因为基本面恶化而下跌。目前,美国经济表现出一定的韧性,但也面临通胀压力和增长放缓的挑战。政策效果存在滞后性,货币政策传导到实体经济和金融市场需要时间,短期内股市可能受其他因素影响,例如:企业盈利预测下调,消费者信心指数波动,这些因素将直接影响股市的未来走势。同时,全球经济复苏的不均衡、地缘政治风险和供应链问题,都会对美股产生影响。在大类资产配置方面,我们建议:

l 多元化配置:在不确定的市场环境中,分散投资是降低风险的有效方式。考虑在投资组合中增加不同地区、行业和资产类别的配置。

l 关注防御性行业:在经济增长放缓或不确定性增加时,防御性行业(如必需消费品、公用事业、医疗保健)通常表现相对稳健。

l 保持流动性:适当保持现金或流动性较高的资产,以便在市场出现机会时能够及时调整投资组合。

l 长期视角:短期市场波动难以预测,但从长期来看,经济增长和企业盈利将推动股市上行。坚持长期投资策略,避免情绪化操作。

回顾历史,美联储降息后的美股走势并非简单的涨跌逻辑,而是取决于经济周期、市场预期和全球环境。作为注重全球化配置的FOF管理人,我们将密切关注宏观经济指标、美联储政策动向和市场情绪变化,及时调整投资策略,力求在控制风险的前提下实现稳健增值。

风险提示:

本材料中相关信息来源于基金管理人认为可靠的公开资料,相关观点、评估和预测仅反映当前的判断。该等观点、评估和预测后续可能有所变化,亦有可能因使用不同假设和标准或者采用不同分析方法而有所不同。本材料所含任何市场观点的内容皆基于相应的假设条件,而任何假设条件都可能随时发生变化。基金管理人不承诺、不保证任何具有预测性质的市场观点必然得以实现。风险提示:本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何业务的宣传推介材料、投资建议或保证,亦不作为任何法律文件。基金有风险,投资须谨慎。本页面产品由平安基金管理有限公司发行与管理,基金管理人不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我国基金运作时间短,不能反映股市发展的所有阶段,基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。产品中“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。投资者购买基金时,请仔细阅读本基金的《基金合同》及最新《招募说明书》,并根据自身风险承受能力谨慎选择。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。